大数据分析未来三年厨卫行业走势

慧聪空净新风网 影响厨卫行业走势的核心要素包括行业供需判断(如商品房住宅销售、居民购买力)、企业研发制造(原材料成本、技术研发、新品类延伸)、品牌定位和渠道建设。如图一所示,自2017年以来,商品房住宅销售面积增速下滑。2018年1~9月,商品房住宅销售面积累计同比增长3.3%,增速处于近几年低位。

图一:商品房住宅销售面积增速处于低位

数据来源:广证恒生测算

三四线城市的厨电需求具有较大潜力

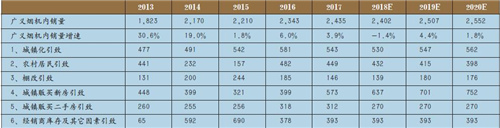

如图二所示,我们将商品房住宅需求拆分为城镇化、棚改货币化和城镇购买新房三大类,其中城镇化引致的商品房住宅需求又可分为农民工进城购房、农村新婚购房以及农村拆迁和举家进城三部分。

图二:多因素引致购房此消彼长

数据来源:广证恒生测算

三大类购房需求因素此消彼长,城镇化引致购房需求最大。城镇居民购买新房和棚改货币化购房的比例呈上升趋势。首先,目前在三四线没有限购政策。其次,居民目前投资并无太好的渠道,购房置业仍是棚改户的第一选择。尤其是2017年,三四线城市的房价上涨与棚改有着密切关系。三四线市场依然具有巨大潜力。

图三:2012~2018年商品房销售面积变化曲线

数据来源:国家统计局广证恒生整理

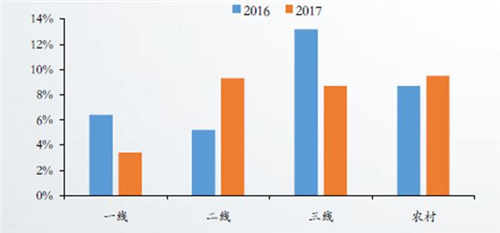

目前我国一线城市4个,二线城市23个,三四线城市331个(绝大部分地级市),县级2851个,乡镇级39899个。如图三所示,根据国家统计局数据,2016年一线城市销售面积增速下滑明显,2017、2018为负增长,三四线及其它城市增速下滑但仍保持正增长。如图四所示,根据奥维云网数据,2017年二三线城市和农村的烟灶消零售额增速高于一线城市。由此我们可以判断,三四线城市的厨电需求依然具有较大潜力。

图四:2016~2017年各线城市烟灶消零售额同比增速

数据来源:奥维云网广证恒生整理

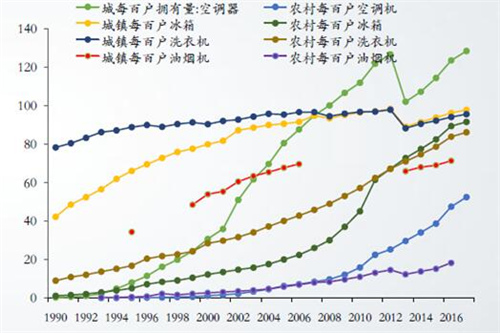

如图五所示,2016年我国城镇居民烟机每百户拥有量为71.5台,对比冰箱、空调、洗衣机等白色家电每百户90台以上的保有量,烟机保有量还有较大提升空间。此外,我国城镇人均可支配收入多年来保持在8%以上的(除2016年为7.8%)增长,只要消费者居民收入的增速还在,就不用担心购买力。因此,烟机保有量还有提升空间。随着人均GDP和人均可支配收入的稳定增长,烟机渗透率将稳步提高。

图五:烟机每百户保有量还有较大提升空间

数据来源:国家统计局广证恒生整理

从企业端角度看,2016年以来,钢、铜、玻璃等原材料价格持续上涨,现在仍处于高位。厨卫行业企业毛利率承压,倒逼企业高端化转型和提升产品均价,同时行业竞争加剧,市场集中度加快提升。

集成灶洗碗机成为厨电行业新的增长点

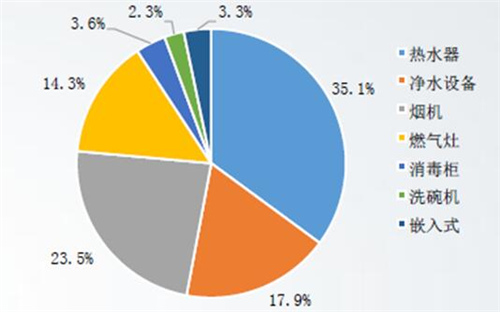

作为地产后周期行业,随着商品房住宅销售面积增速下滑,厨卫行业也进入调整期,2018年1~9月厨卫行业整体规模同比仅增长2.4%,烟机零售量同比下滑8.6%。如图六所示,在厨卫市场各品类的零售额占比中,油烟机占比最大,达35.1%。洗碗机在厨卫市场增速较快。集成灶目前虽然占比不到7%,但近两年仍然增速明显。

图六:2017年厨卫市场各品类零售额占比

数据来源:中怡康广证恒生整理

由于集成灶的烟机部分和传统烟机面对的消费者相同,我们定义广义烟机包含传统烟机和集成灶。未来三年,我们主要从以下六个方面对广义油烟机的需求进行测算:城镇化、棚改、城镇居民购买新房和二手房、农村需求和库存增量。如表一所示,预计未来三年广义烟机的内销量分别为2402万台、2507万台、2552万台,增速分别为-1.4%、4.4%、1.8%。

表一:未来三年油烟机需求测算(单位:万台)

数据来源:国家统计局广证恒生测算

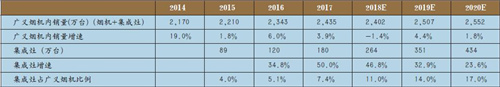

集成灶行业迅速发展,技术日趋成熟,行业规模快速增长,相关企业产能持续扩张。据不完全统计,在美大、帅丰、亿田、森哥新建生产线达产后,仅这四家企业集成灶产能合计将超过400万台。如表二所示,2015年到2017年,集成灶的占比从4%提升到7.4%。预计未来三年集成灶内销量占广义烟机的比例将会持续扩大,分别为11%、14%和17%,对应集成灶的出货量将分别达到264、351、434万台,增速分别为47%、33%、24%。

表二:集成灶行业规模迅速扩大

资料来源:广证恒生整理和测算

根据中怡康统计显示,2013到2107年洗碗机零售量从7.6万台增长至98.5万台。相比于2017年1300多万套商品房住宅,洗碗机占比才7%。由此可推测,洗碗机需求受到商品房住宅销售增速下滑影响较小。目前我国洗碗机渗透率不足1%,相比欧美50%以上、日本20%以上的渗透率还有巨大提升空间。

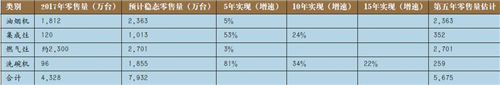

由于烟灶的刚需属性,我们预计未来广义烟机稳态零售量与目前冰箱零售量相当。由于集成灶与油烟机、燃气灶是替代关系,我们预计未来广义烟机中集成灶稳定占比为30%。洗碗机作为可选消费品,我们预计未来稳态零售量为洗衣机的一半。假设烟灶5年、集成灶10年、洗碗机15年达到稳态,如表三所示,我们预计5年后烟灶、集成灶、洗碗机整体零售量将超过5600万台,5年的年复合增速为5.6%。

表三:预计未来厨电市场零售量规模超过5000万台

资料来源:奥维云网广证恒生测算

明确品牌定位拓展产品品类提高渠道效率

2010~2017年期间厨电行业高端化明显,各品类价格持续上涨,根据中怡康统计,烟机线下零售均价累计上涨72%、燃气灶零售均价累计上涨50%。在烟机行业中,各品牌定位不同,产品均价差距显著。老板、方太持续定位高端品牌,烟机线下零售均价4500元以上。华帝2016年以前定位中高端,2016年后定位高端,产品均价涨幅明显。美的、万和定位中端,产品均价2500元以下。

2018年以前,老板电器凭借线上渠道高速增长、产品均价持续上行,连续穿越房地产周期实现高速增长,毛利率和净利率持续上升。与之相比,线上收入占比较低且定位中高端的华帝收入增速受地产波动影响较大。2015年起,华帝品牌确立“高端智能厨电”定位,调整产品结构,提高高端智能产品比例。在2017年商品房住宅销售面积下滑的情况下,公司凭借其高端产品占比以及线上的快速发展,收入仍能保持快速增长,毛利率和净利率稳步提升。

中端品牌进行差异化竞争,产品定价合理,通过服务取胜。在西南地区,我们可以看到区域性品牌前锋、年代市场份额占比较高。一方面说明厨电行业的区域性差异化大,另一方面也说明前锋和年代在西南市场的沉淀较好。

为实现持续发展,各厨电企业不断拓展自己的产品线。2010年,方太开始研究洗碗机,2015年推出第一款水槽洗碗机。2015年8月,老板电器推出了第一款高端全嵌入式洗碗机产品——W700;2018年7月,老板电器以51%的持股比例控股金帝电器,正式进入集成灶领域。2018年华帝将热水器确定为公司新的增长点,预计2018年年底建成洗碗机生产线。2018年3月帅康正式进军集成灶行业,6月份成立集成厨电公司。2018年9月,发布三款新产品:智能升降潜吸机,隔烟灶,集成式洗碗机。

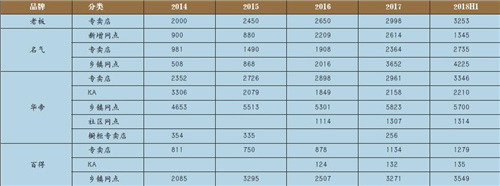

老板电器、华帝股份的渠道结构各有不同,代表着销售渠道的两种形式。老板电器通过86家代理商进行产品分销,再由代理商开发二级经销商。当前老板电器正通过发展城市公司加快三四线渠道下沉。华帝股份渠道在各级市场的布局较为完善,正逐步精简渠道环节,由过去约180家一级经销商缩减至约120家,且鼓励一级经销商自己开设华帝旗舰店,同时加大力发展线上渠道。

表四:老板名气华帝百得渠道拓展情况

数据来源:各公司公告广证恒生整理

跟随房地产的调控政策,伴随消费市场不断升级,“厨房经济”的大幕已经开启。随着厨房经济的加速发展,市场竞争无疑将越来越激烈。对于厨卫企业而言,在将产品“高端化”的同时,也要不断拓展品类,实现厨卫大行业的无缝衔接,如表四所示,各品牌不断推进渠道下沉和创新,从渠道机制中求增长。